相続対策の“考え方”と“順番”

相続対策を考える時の

考える順番が大切だと思います。

![]()

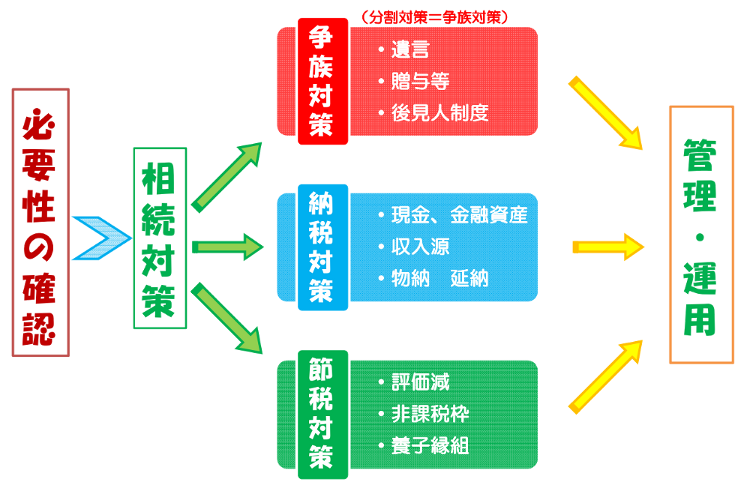

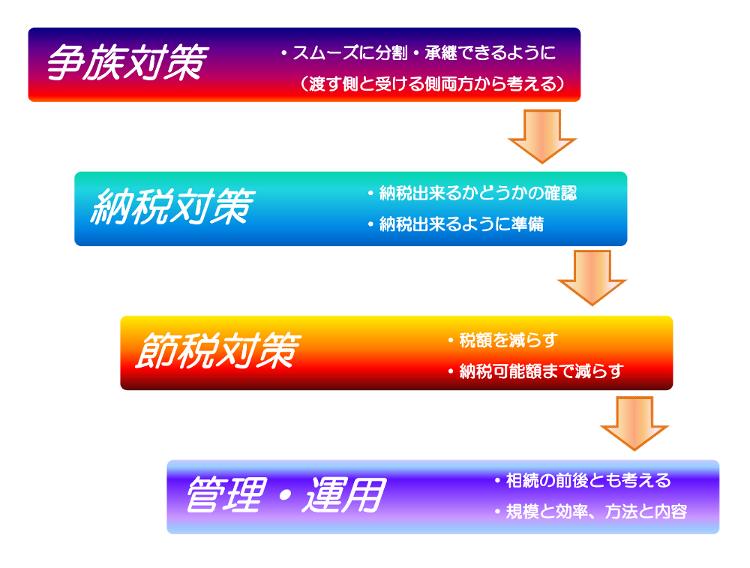

相続対策は、大きく分けると上記の様になるかと思います。

具体策には、

- 争族対策ならば、遺言の作成や生前贈与など

- 納税対策ならば、納税資金の準備だけでなく延納・物納等の検討など

- 節税対策ならば、評価減を利用した賃貸物件の建設や生命保険の非課税枠の活用

などが、考えられます。

ご家庭によっては、どれか一つの対策で十分と言う場合も有るでしょうし、様々な対策の組み合わせが必要なご家庭も有るでしょう。

しかしその前に、上の図に有る「必要性の確認」が、意外にされていない事・おろそかになっている事が多いのです。

有りがちなパターンは、

●近所の人の話を聞いたら〇〇さんの所は、〇〇〇万円ぐらい相続税払ったそうだから、うちだとそれより少し少ない位だと思う…

●うちはそんなに財産なんて無いから、大丈夫だろう…

等々です。

そして、その「…だと思う」や「大丈夫だろう…」を元に、節税の為にマンションを建てる、保険に入る、何もしないでほったらかし、と言う方が意外にいます。

それ他にも、かなり以前に聞いた話のまま…、という方などもいます。

●以前(10年程前)税理士さんに聞いたら、相続税は〇〇〇万円ぐらいって言われた…

●前に確認したら、相続税は掛からないって言われたので…

等々です。

勿論、その通りのままという方もいるでしょう。

しかし、税制は毎年のように変わります。民法だって変わります。新しい制度や法律が出来る事だって有ります。

更には、遺産分割のやり方や相続の順番でも、納税額が変わる事が有ります。

「それは昔の話で、今は…」や、「都合よく進めばそうですが…」と、お話しした方も多くいました。

相続対策を考えるなら、まずは 【必要性の確認】 が大前提です。

- 現状の予想で、必要な納税額はいくらぐらいか?

- 分割対策や節税対策が、必要か?可能か?

- 相続発生までと、発生後は問題ないか?

それらの確認が必要です。そしてそれは、定期的にすべきです。

その上で、各種の具体策を考えましょう。

そもそも、前提条件が変われば、対策も変わるはずなんですから。

さらに相続対策には、短期で出来るものも有りますが、時間が掛かるものや計画的に行うと効果が高いものも有ります。

表面的な事柄や、「たぶん…」や「…だろう」では、失敗の可能性が高まります。

まずは確認です。その上で対策です。

人間も、健康診断を定期的に受けるのと同じです。

☆以前に仕事をご一緒させて頂いたコンサルタントの方が、相続対策は大きく次の4つに要約できますと、仰っておられました。

(その方のコンサルティングには常々感心しており、またとても勉強になりました。)

- 分割対策

- 納税対策

- 節税対策

- 保全運用

上記の4つは、内容的にはよく言われることですが、とても大切なのはその順番です。

分割対策=将来の全体設計

↓

納税対策=将来設計の実施策

↓

節税対策=将来設計の向上策

↓

保全運用=資産の維持管理・運用向上

目的・目標・ゴールの設定が初めに来ないと、良い具体策など出来ないと言う事だと思います。

資産家の方は建設会社・証券会社・金融機関・保険会社等々から、嫌というほど相続対策の提案を受けていると思います。

建設会社・・・・・相続税対策(節税)になりますよ。

保険会社・・・・・生命保険で節税が図れますよ。

証券会社・・・・・納税資金作りが必要ですね。

確かに具体策はそれらになるのですが、しかし大元の将来設計がしっかり出来ていなければ、本当に適した具体策かどうかはわかりません。

- 節税対策で、持っている土地にマンション建設。確かに相続税は安くなりました。しかし相続発生後、次男と三男に多少でも遺産分けをしなければいけない。

でも分けてあげるお金が無い。(節税しないといけないぐらいなので元々金融資産が少なかった。)結局、分割で揉めてしまった。しかも、マンションを建てた土地を売ることも出来ず… - 節税対策で終身保険に入りました。

しかし、本人が亡くなる前に長期入院。その支払いの為、結局解約。 - 納税資金作りにと、金融商品を購入。

しかし、本人が認知症になり売却できない状態に。市場の悪化でどんどん価値が目減りしていくのを、黙って見ているしかない。

増やすつもりが減ってしまった。

これらの事例は、実際にお聞きした話です。

もちろんマンション建築や保険の加入・金融商品の購入などが悪い訳では有りません。

●将来の遺産分割を踏まえた上で、マンション建築を考えていれば良かったのです。

●将来の医療費などのリスク対応を考慮した上で保険に入れば良かったのです。

●将来発生するかもしれない事態に対応出来るように、リスク資産と安全資産を分けて金融商品に投資すれば良かったのです。

この他相続対策には、遺言・成年後見制度・贈与・養子縁組・会社設立など、様々な手法が有ります。

どれをどう上手く利用するか、大変難しい問題です。

じゃあ、どうすれば良いか?そこで先程の、

分割対策=将来の全体設計

↓

納税対策=将来設計の実施策

↓

節税対策=将来設計の向上策

↓

保全運用=資産の維持管理・運用向上

の流れと考え方が、参考になりますし大切だと思います。

マンション建設や保険契約などは、あくまで将来設計の向上策なのです。

この世に100%は有りませんし、何事にもメリットとデメリットがあります。

向上策のはずが、効果が無い・効果が薄い・効果が発揮出来ない・逆効果だった、などの可能性も無いとも言えません。

ましてその前に、いつ来るかわからない相続と言うハードルの超え方(実施策)を、考えておかなければなりません。

当然そのハードルの手前と向こう側は、将来設計=ライフプランです。

失敗しない為には、あくまで向上策であると言う事を忘れない、そしてその手法が上手く行かない・働かない場合をしっかり想定しておく事が、大切です。

更なる向上の為の次策や、代わりの策も想定・準備するのです。

心の中で、準備・想定していただけでも大きく違うのではないでしょうか?

![]()