融資を受けている間に考える事

融資を受けている間に考える事。

借入金額(残債)、金利、期間。

そして、今後の方策。

![]()

融資でお金を借りる時に考える事の基本的事項、の記事で少し書きました融資に対する方策について書きたいと思います。

融資でお金を借りる時に考える事の基本的事項の所では、借り入れる当初から自分で先々の事を考えた方が良いと言う事を書きました。

理由も。

では、何を考えるのでしょう?

融資について、借入後は基本的に繰上返済の手法を如何に利用するかです。

ただしよく言われる、早く融資を返済してしまう事も大事な事ですが、それだけでは有りません。

なぜなら、大家さん・事業をしている人にとっては、毎月毎年の手残り収入がどうなるかが一番のポイントですし、繰上返済といっても、どこからか勝手にそのお金が出てくる訳では有りません。

最初から、繰上返済をするお金が有れば良いですが、そうではない場合も有ります。

また、最初からそのお金があるなら、元々心配する必要性も少ないでしょうし。

![]()

融資を受けている間に考える事とは?

融資を受けて何らかの事業をされている場合、目的が有ります。

税金対策や、収入=生活費として考えているなど、人それぞれです。

どちらにしても、融資単体で考えるのではなく、収入と返済(+支出)のバランスが重要です。

融資期間が何年かは別にして、融資を返済し終えるまでは融資とお付き合いをしなければなりません。

そして、大前提として申し上げたい事は、融資を受けた当初の収入や融資の返済額=手残り収入を、最大のもの・最良のものであるという考えを持ってはいけないと言う事です。

あくまで、その時の金利等の融資条件や家賃収入等の条件によって、その額になっているという認識を持った方が良いと言う事です。

よく、当初の家賃収入や融資条件が変化し手残り収入が減った事について、“損”をしているという認識をされておられる方がいます。

確かに、それはそうです。

しかし、“事業”であり、全期固定金利でなければ金利は変化するものですし、家賃収入等も変化するものです。

つまり、“事業”期間中は変化する可能性が有ると言う事が、前提なのです。

その為、事業開始当初・融資を受けた当初の状態が続くのではなく、そこから金利の上昇や家賃収入などの減少を見込んで考える必要が有ります。

それを前提として考えた方が良い場合も多いのです。

例えば、毎月の手残り収入が実際は100万円有ったとしても、80万円がとりあえずの使える収入である、といった考え方です。

![]()

では、少し具体的に考えてみましょう。

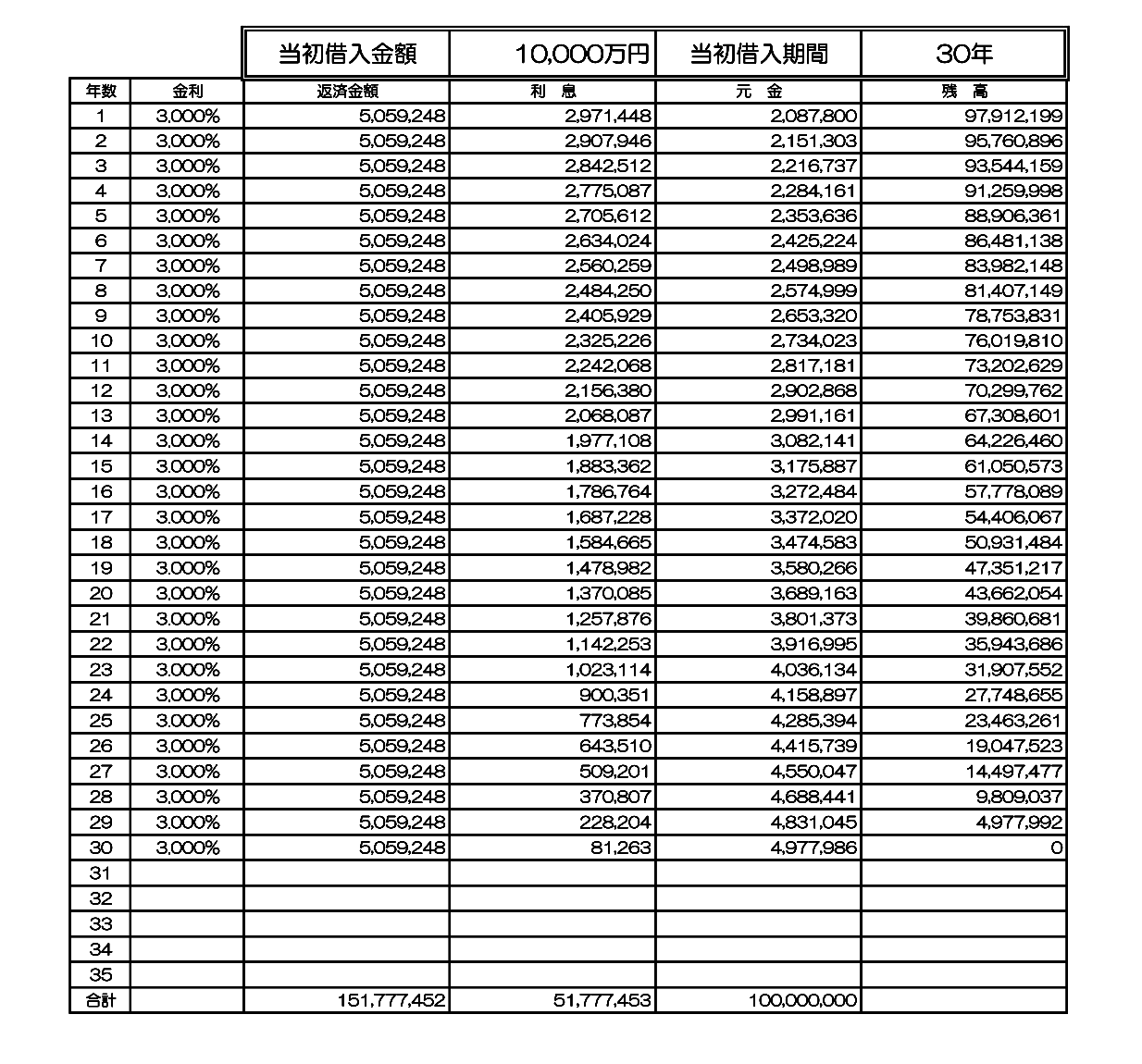

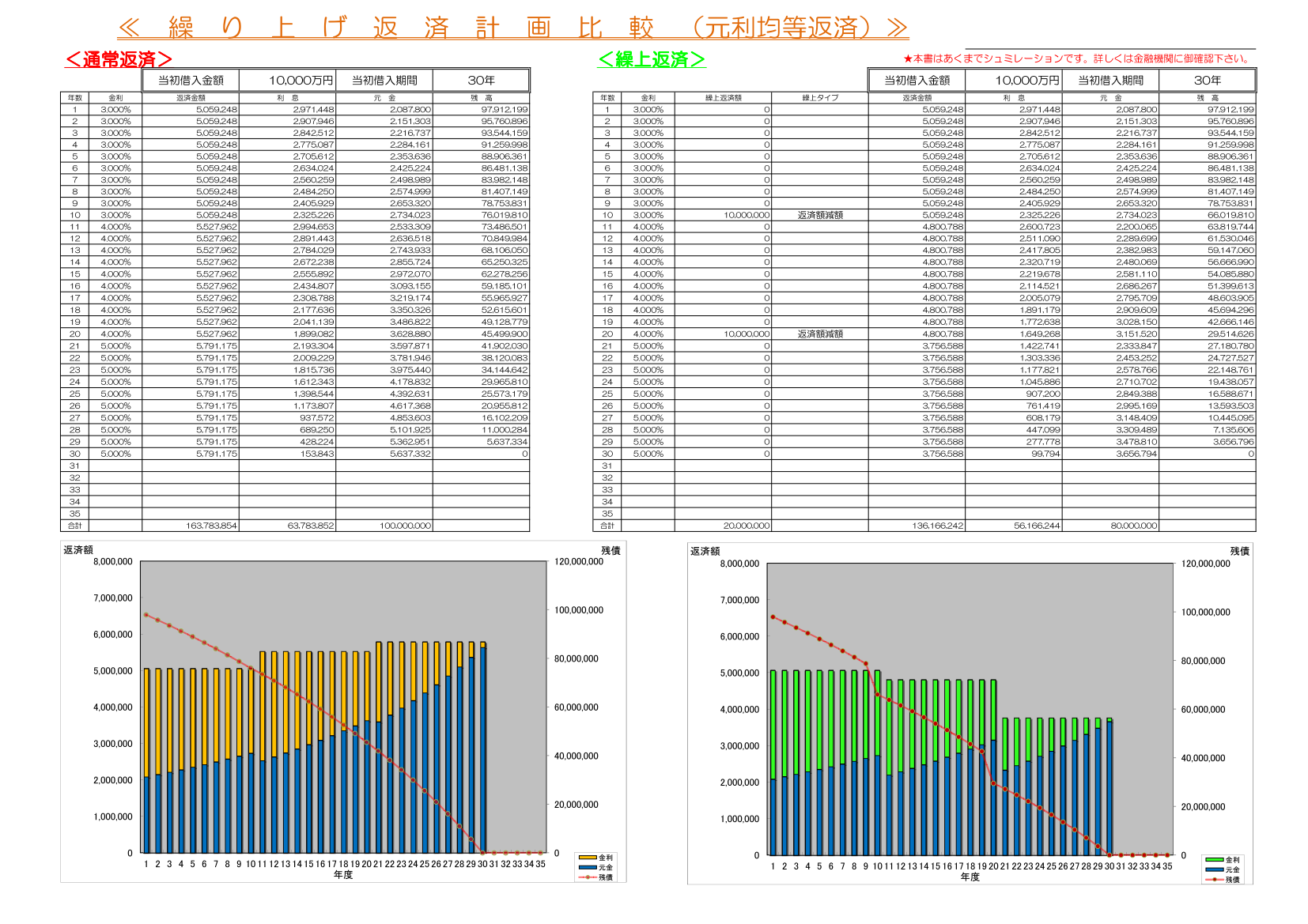

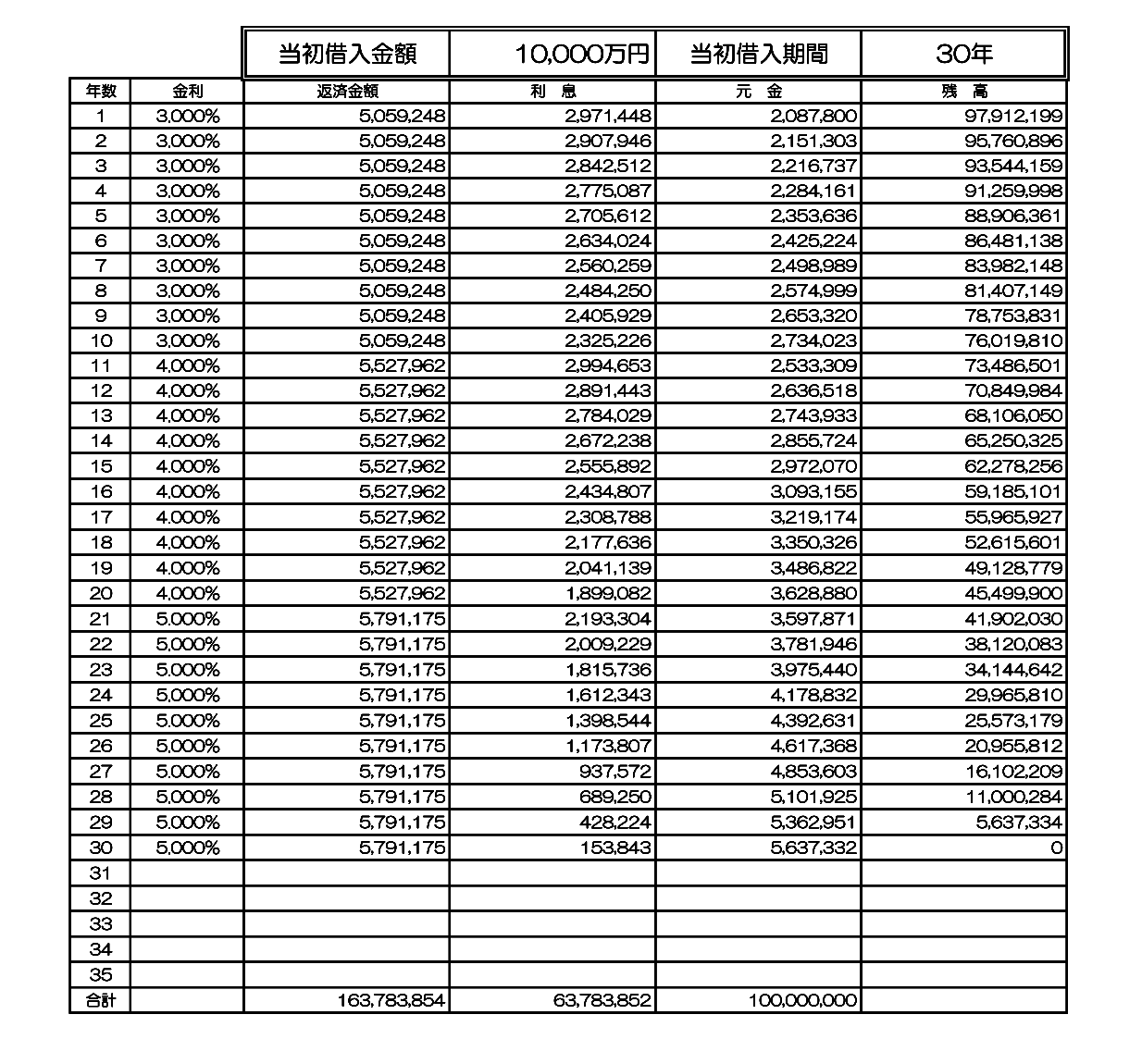

例として、

借入金:10,000万円

金利:3%

借入期間:30年

を基準とします。

となります。

理解しやすい様に、その事業の収入が年間1,000万円だったとします。

(税金や経費等、他の項目は考えやすくするために、とりあえず考慮しない事とします。)

表から、年間の返済額は5,059,248円ですが、分かりやすく約500万円と考えれば、単純に手残り収入は約500万円です。

金利が上昇した場合はどうなるでしょう?

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

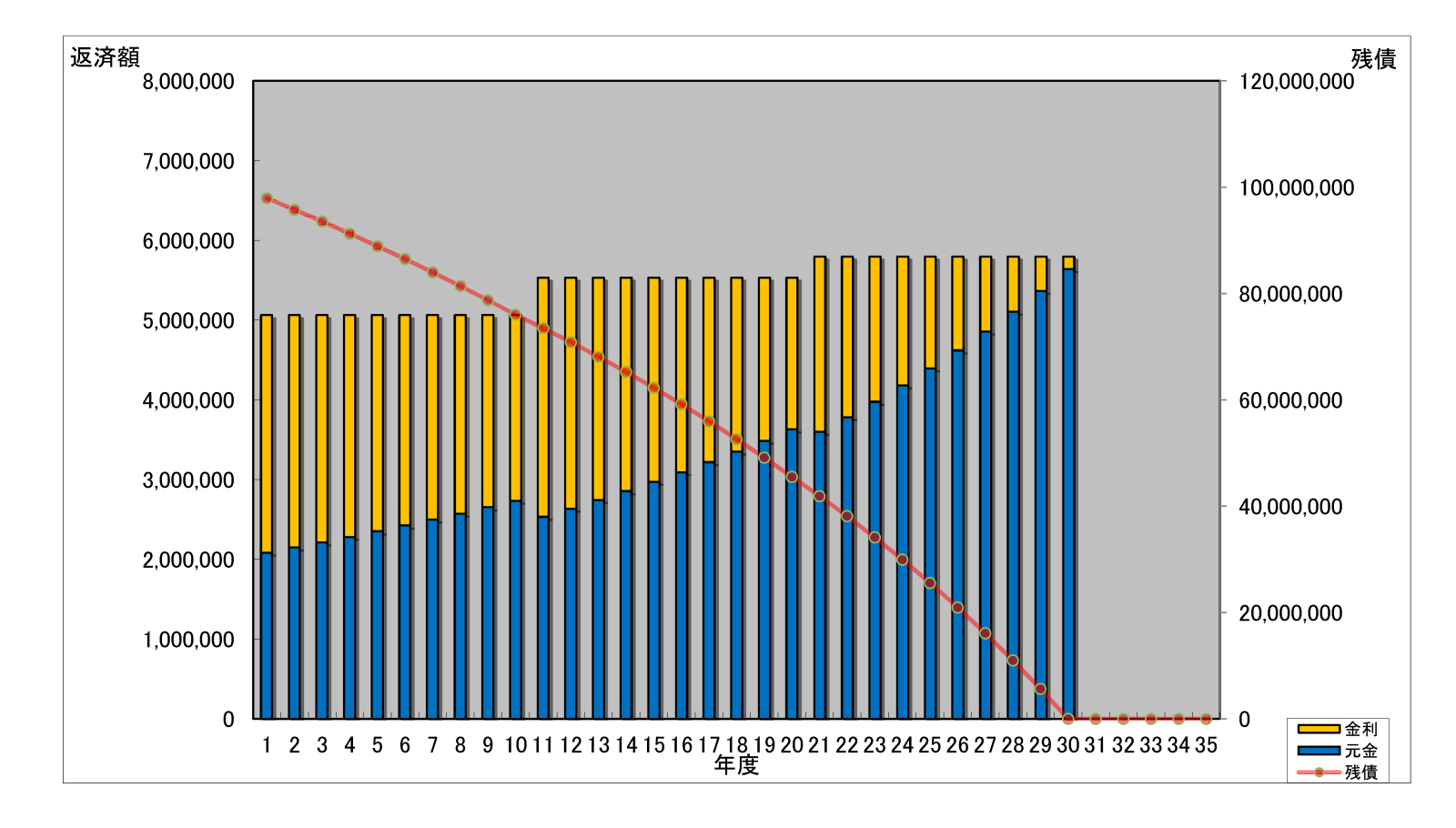

(表をクリックすると拡大します。)

(表をクリックすると拡大します。)

(グラフをクリックすると拡大します。)

(グラフをクリックすると拡大します。)

となりますから、返済額は約500万円から、約550万円、約580万円と上がっていきます。

収入に変化が無ければ、手残り収入は約500万円から、約450万円、約420万円と下がってきます。

(モチロン収入自体が下がっていれば、もっと手残り収入は少なくなります。)

一部を繰上返済してみると、どうなるでしょう?

先程話していた大前提を考慮して、収入の2割を取っておいて、それを繰上返済の原資にした場合を考えてみます。

500万円×2割×10年=1,000万円です。

そしてシンプルに考える為に、10年目と20年目に同じ金額を2回行うとします。

繰上返済には、返済額の減額と返済期間の短縮という2つの方法が有る(もしくは両方)のですが、今回は違いを理解する為に、返済額の減額で考えてみます。

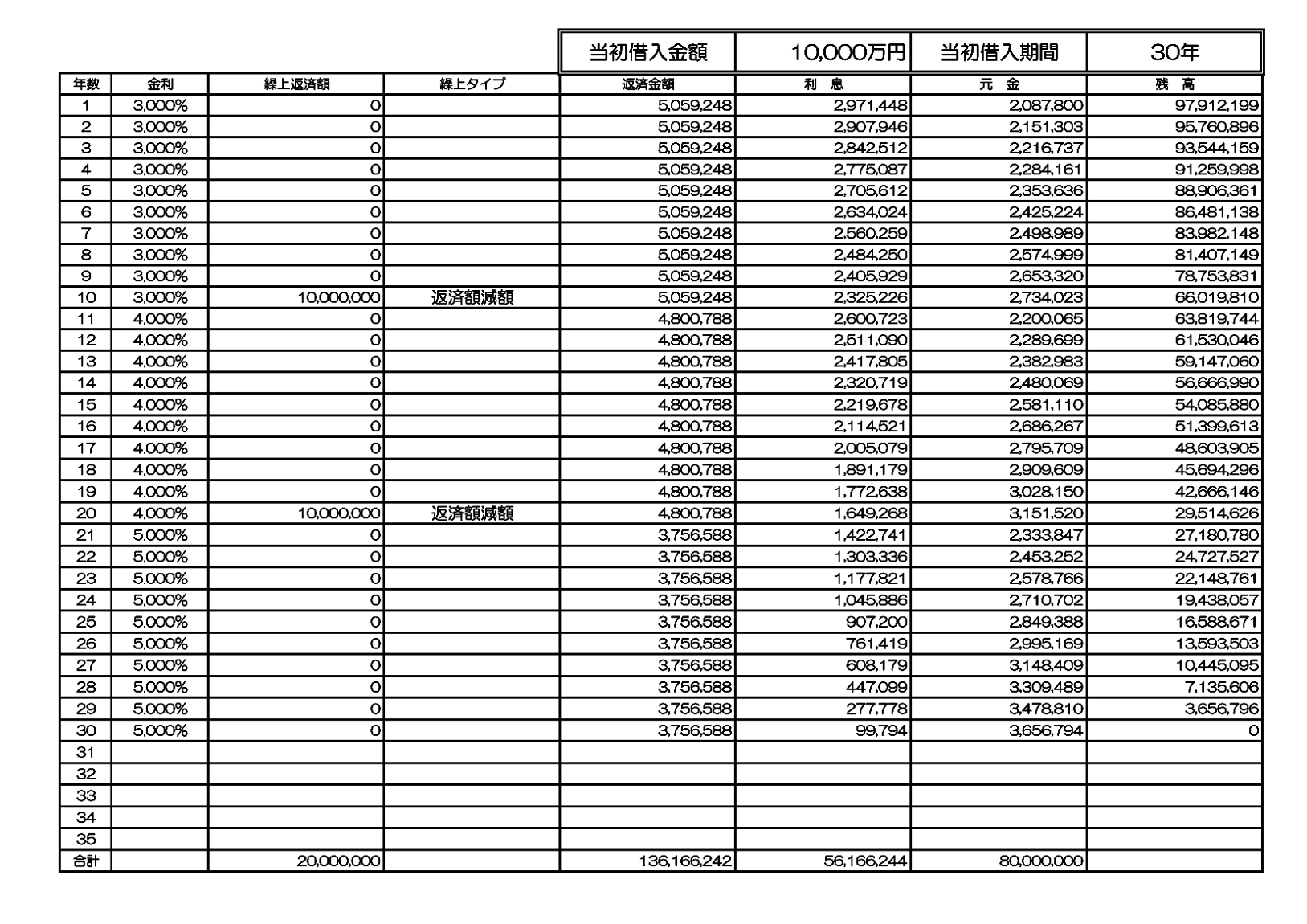

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

繰上返済:10年目1,000万円、20年目1,000万円(返済額減額タイプ)

(表をクリックすると拡大します。)

(表をクリックすると拡大します。)

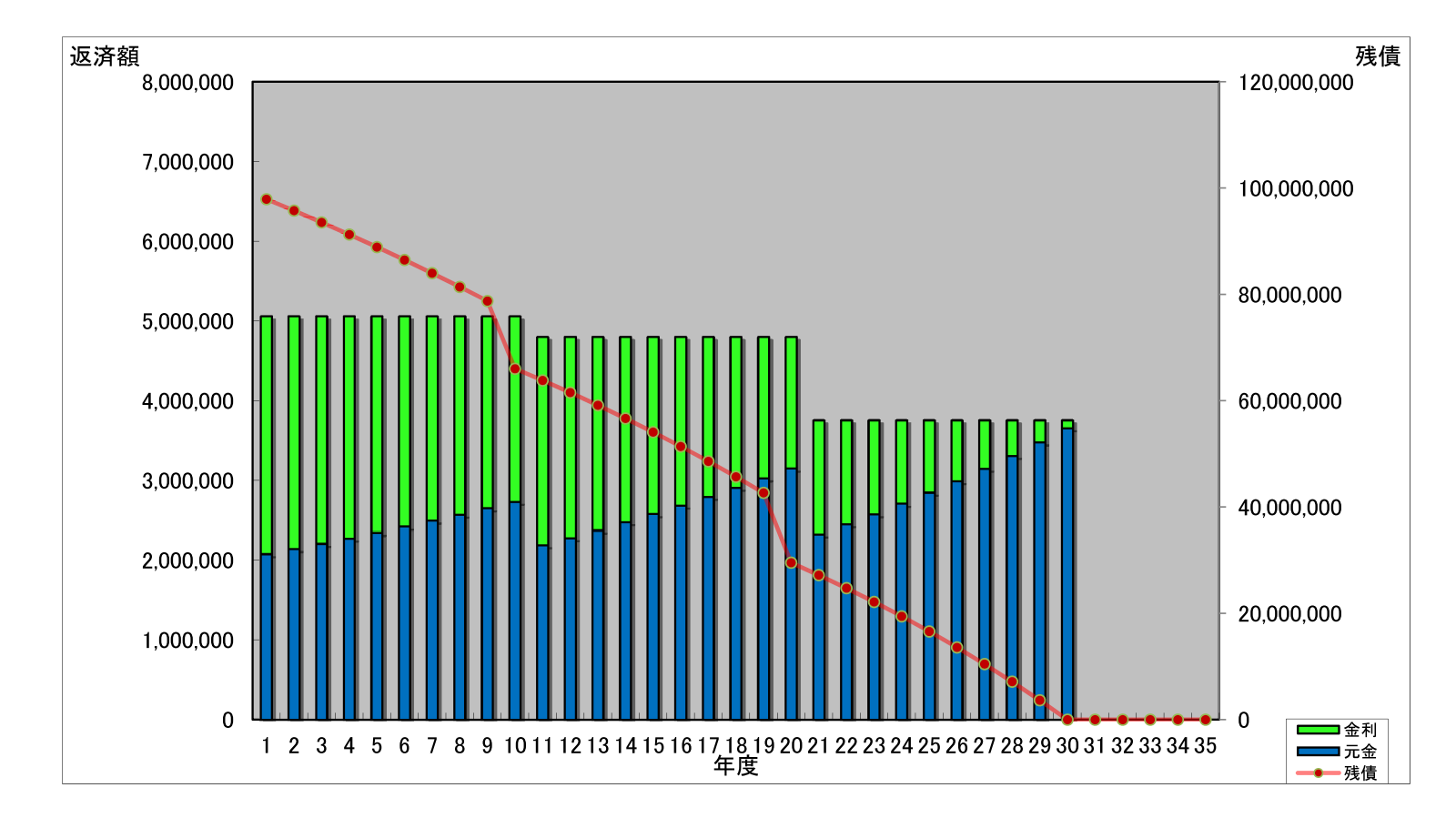

(グラフをクリックすると拡大します。)

(グラフをクリックすると拡大します。)

すると、もちろん返済額が減ります。

ポイントは、金利が上がっているのに、返済額が下がっている事です。

11~20年目は約480万円、21~30年目は約380万円です。

手残り収入は、11~20年目は約520万円、21~30年目は約620万円に上昇します。

変化したのは、

- 返済額が減少した事

- 融資完済までの、金利分の総支払額が減少した事(返済の内訳が変わった事)

の2点です。

重要な事としては、融資完済までの金利支払いの総額が減る事も有るのですが、ここでお話ししたいのは、手残り収入が増えるという事です。

そしてそれは、単純に手残り収入が増えたと言いたいのではなく、“事業”として考えた場合に付ものの変化への対応としての事です。

手残り収入=生活費と考えている方ならば、理解してもらいやすいかもしれません。

この手残り収入が増えると言う事は、裏返して考えると、元の収入が変わらなければ金利が上がっても(返済額が上がっても)、繰上返済すると手残り収入を減らさなくて済むかもしれない、という事です。

モチロン、正確な金額はケースバイケースでしょうが、ここはとても重要なポイントだと思います。

“事業”として考えるならば、収入自体が減る事も想定しておいた方が良い事は、当然です。

金利が変化しない(上がらない)場合でも、収入が減れば、当然手残り収入は減少します。

この場合の繰り上げ返済は、金利上昇に対する対応ではなく、収入の減少に対する対応です。

(収入が減っても、返済も同じ額だけ減れば、基本的に手残り収入は変化しない。)

“事業”としては、両方を考える・両方足してどうか、が大事なのですから。

バブル崩壊以降、2013年の現在まで、平均して金利は安くなり最低水準でしょう。

また、賃貸マンション等の家賃も一部を除き、下がっている事が大半です。

今後どのように、金利や家賃などが変化して行くかは誰にも分かりませんが、金利については何時かどこかの時点から上がっていく事を考えた方が良いでしょうし、家賃収入がどんどん上がって行くなんて事は考えづらく、下がる可能性を考えた方が良いハズです。

この様な対策を準備するには大前提として、先に書いたように事業開始・融資を受けた時を最大・最良と考えず、手残り収入の一部を将来の為の対策資金として考える事が必要では有ります。

(繰上返済の原資を確保する事が必要な為。)

しかしその様に考える事が出来れば、将来へのリスクに備える事が、有る程度できるようになるでしょう。

さらに、その様な準備をしておいても、金利が上がらない・収入が減らない、という事も有り得るかもしれません。

その場合は、収益性を更にアップさせるという事が可能となってくるという事です。

繰上返済のパターン

繰上返済のパターン

実際に繰上返済のシュミレーションをするには、個々の方の条件や事情にもよりますし、何時するのか?いくらするのか?によっても、シュミレーション結果は変わります。

また、返済額の減額を行うのか借入期間の短縮を行うのか、又は同時に行うのか、等によっても結果は変わります。

その為、具体的に自分の場合はどうか?は、申し訳ないですが、ご自身でシュミレーションして頂くか、専門家やプロに頼んでもらうかになります。

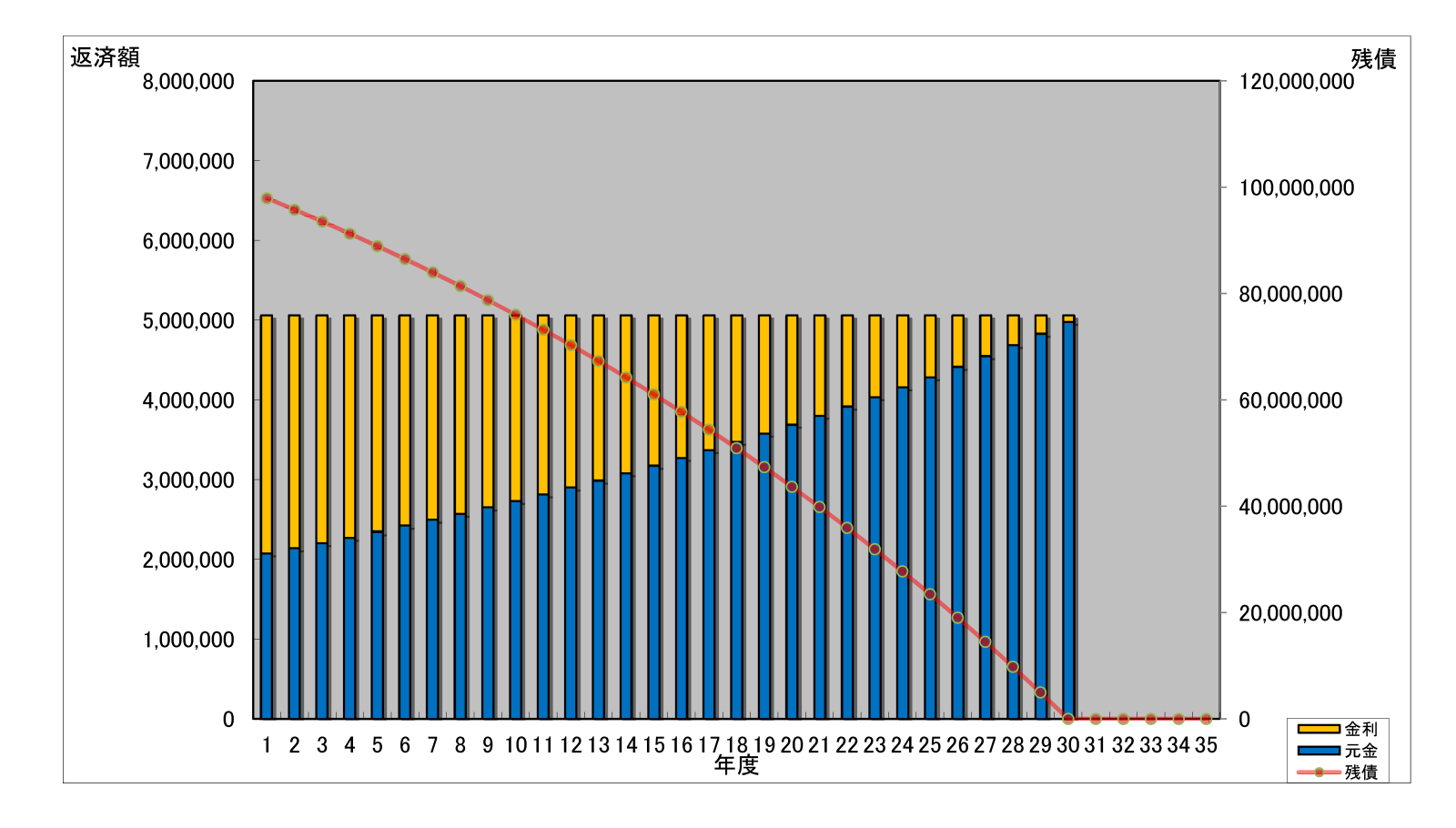

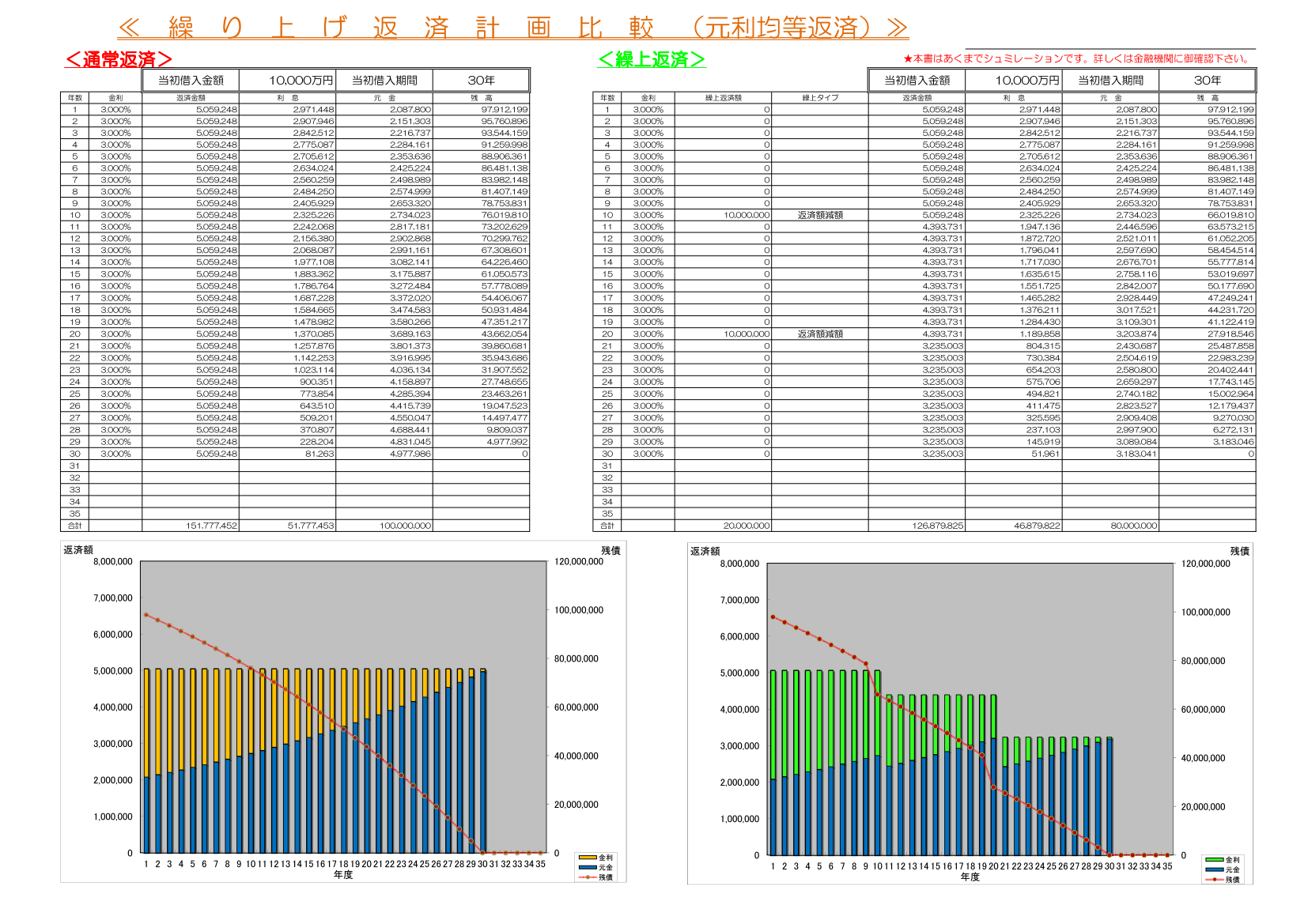

しかし参考として、先ほどの事例を含めて、上記の事例以外も基本パターンとして、掲載しておきます。

比較検討しやすい様に、繰上前と繰上後を並記してあります。

(筆者作成)

念の為ですが、細かい数値などは計算条件により変わりますので、ご自身でして頂いた場合やどなたかに頼まれて作った場合と、数値が一致しない事も有りますので、あくまで参考として下さい。

上記以外の事例①

借入金:10,000万円

金利:3%(金利が変わらない)

借入期間:30年

繰上返済:10年目1,000万円、20年目1,000万円(返済額減額タイプ)

先程の事例

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

繰上返済:10年目1,000万円、20年目1,000万円(返済額減額タイプ)

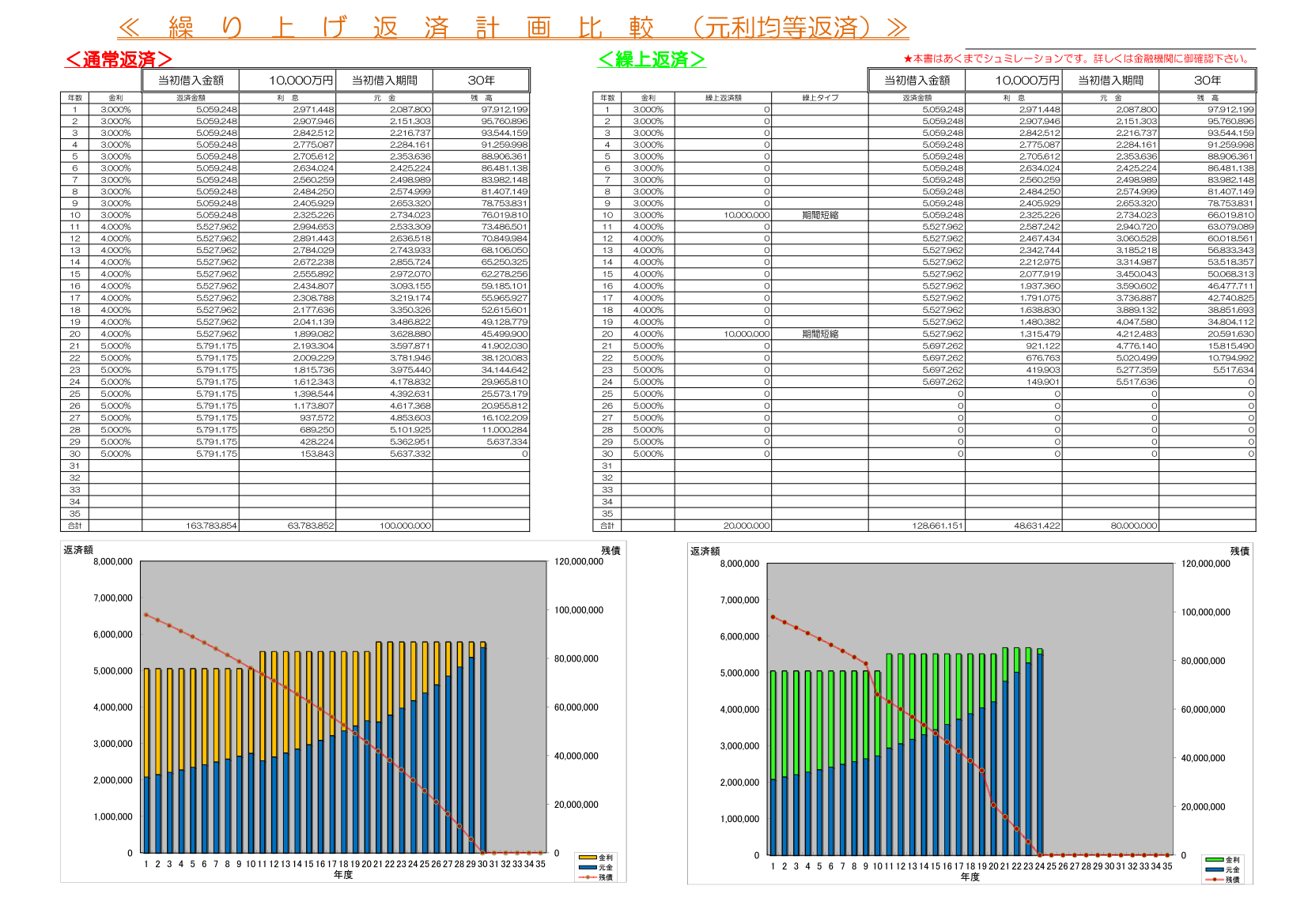

上記以外の事例②

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

繰上返済:10年目1,000万円、20年目1,000万円(返済期間短縮タイプ)

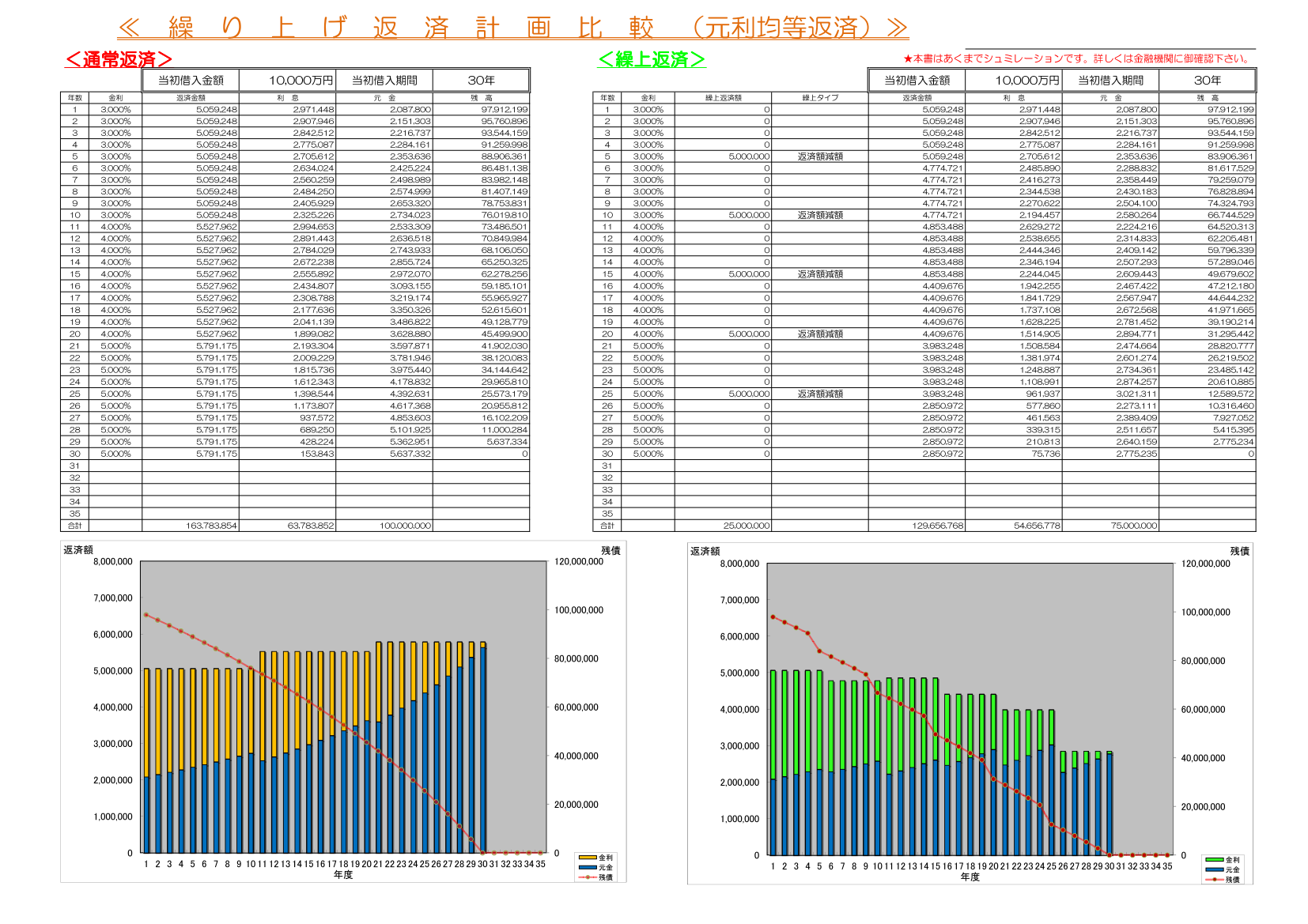

上記以外の事例③

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

繰上返済:5年毎に500万円(5回)(返済額減額タイプ)

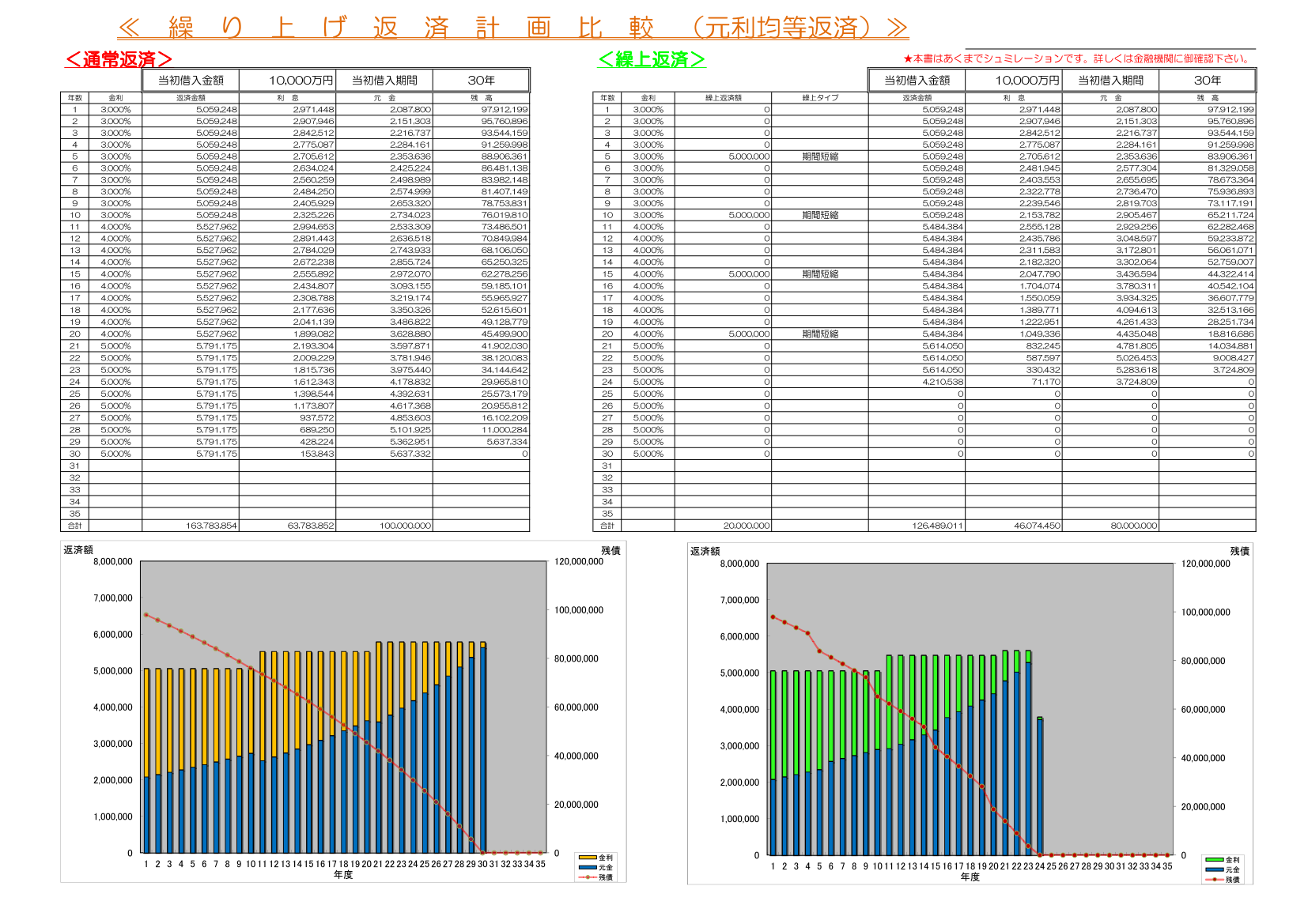

上記以外の事例④

借入金:10,000万円

金利:1~10年目3%、11~20年目4%、21~30年目5%

借入期間:30年

繰上返済:5年毎に500万円(4回、返済が終了してしまう為)(返済期間短縮タイプ)

これらの違いを良く考え、上手く組み合わせて活用しましょう。

![]()